FAQ

Zwrot podatku z Belgii

- za rozliczenie cena wynosi € 97,- lub 450 zł

- za tzw. rozliczenie wspólne zapłacisz € 108,- lub 500 zł

Nie pobieramy opłat(dotyczy naszych klientów):

- za prowadzenie korespondencji z urzędami,

- za prowadzenie rozmów telefonicznych z urzędami,

- za sprawdzenie meldunku

- za sprawdzenie poprawności decyzji

- za podanie adresu do urzędu

- za wniesienie odwołania od decyzji urzędu,

- w przypadku odmowy zwrotu.

Urząd wysyła dokumenty na polski adres lub adres zameldowania w Belgii. Dokumenty należy złożyć w terminie wyznaczonym na piśmie z urzędu.

Podatnicy zobowiązani są do przedłożenia zeznania podatkowego w określonym terminie. Te osoby, które nie złożą zeznania lub złożą ją już po terminie, mogą otrzymać karę od 50 do 1250 euro.

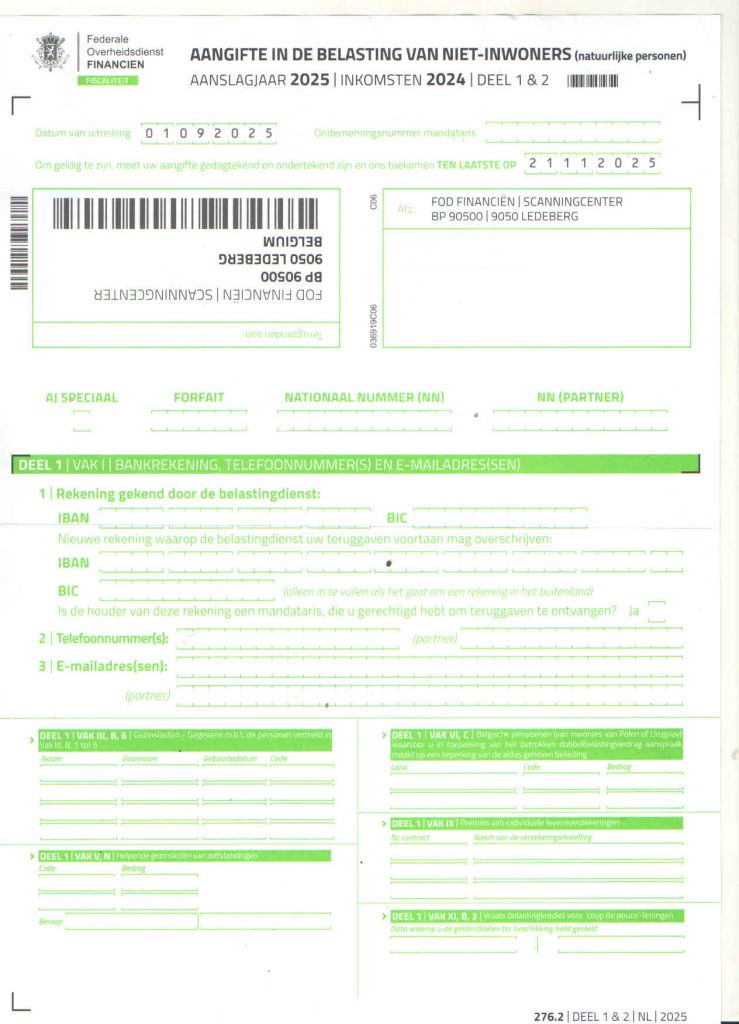

Data ta widnieje w prawym górnym rogu, na Państwa deklaracji podatkowej z urzędu belgijskiego.

Nie pozostało zbyt wiele czasu, dlatego najlepiej jest odpowiednio wcześniej przygotować wszystkie niezbędne dokumenty i zgłosić się do naszej firmy. Pomożemy w całej procedurze rozliczeniowej oraz, w razie potrzeby, będziemy kontaktować się z urzędnikami w sprawie rozliczenia podatku.

Aangifte In de Belasting van niet-inwoners to dokument, który otrzymuje się z belgijskiego urzędu. Kiedy? W październiku lub listopadzie. Dokument ten trzeba podpisać w odpowiednich miejscach (wraz z żoną/mężem) i dosłać do belgijskiego urzędu, by rozliczyć podatek z Belgii.

Terminowe, rozliczenia za 2024 rok oraz inne lata, a więc 2023 i 2022 – dokonywane są na formularzach rozliczeniowych. Jednakże deklaracje rok 2024 dla pracowników sezonowych będą akceptowane tylko wtedy, gdy zostaną złożone na czas: do 21.11.2025!!

Belgia jest krajem prorodzinnym. Jeśli posiadasz żonę lub męża i/lub dzieci, masz szansę na największy zwrot podatku z Belgii. Osoby pracujące w Belgii powinny rozliczyć się ze swoich dochodów i złożyć zeznanie roczne przed belgijskim Urzędem Skarbowym.

Ci, którzy chociaż jeden raz złożą zeznanie roczne w Belgii, otrzymają w kolejnych latach (z belgijskiego Urzędu Skarbowego) wezwanie lub dokumenty do rozliczenia podatku. Jeżeli uzyskane w Belgii dochody stanowią 75% wszystkich dochodów podatnika (z wszystkich krajów), to osoba taka jest uprawniona do otrzymania ulgi podatkowej.

Rozliczając się z dochodów belgijskich, należy ujawnić wszystkie dochody (ze wszystkich krajów). Nie oznacza to, że trzeba będzie zapłacić podwójny podatek, po prostu w Belgii istnieje konieczność ujawniania w zeznaniu rocznym wszystkich swoich dochodów. Jeśli podatnik pozostaje w związku małżeńskim, także musi ujawnić dochody swojego współmałżonka (max 12.550 euro).

- Dane osobowe (kwestionariusz osobowy).

- Loonfiche (belgijska karta podatkowa) oraz dodatkowo (jeżeli się posiada) dokument uprawniający do otrzymania pieniędzy wakacyjnych.

- Belgijski nationaal numer(N.N.) – odpowiednik polskiego NIP.

- Zaświadczenie z polskiego urzędu skarbowego o dochodach lub ich braku, z podziałem na: dochody uzyskane w Polsce i dochody z zagranicy lub zaświadczenie/kraje UE/EOG (jeśli w tym druku będzie podział dochodów na poszczególne kraje).

- Zaświadczenie od Twojego współmałżonka, z polskiego urzędu skarbowego, o dochodach lub ich braku, z podziałem na: dochody uzyskane w Polsce i dochody z zagranicy lub zaświadczenie/kraje UE/EOG (jeśli w tym druku będzie podział dochodów na poszczególne kraje).

- Kopia paszportu lub dowodu osobistego (obie strony).

- Numer konta bankowego w Belgii lub w Polsce.

- Zaświadczenie o wspólnym zameldowaniu z małżonkiem i dziećmi.

W przypadku osób zameldowanych w Belgii trzeba wypełnić formularz dotyczący podatków od osób fizycznych (PERSONENBELASTING).

Loonfiche to najważniejszy dokument, który umożliwia rozliczenie podatku w Belgii. Otrzymuje się go od belgijskiego pracodawcy. Zamiast niego można mieć Loonbrief, czyli miesięczne podsumowanie wypłat. Trzeba mieć wszystkie Loonbriefy za cały przepracowany rok, by umożliwiły odzyskanie podatku za pracę w Belgii. Te dokumenty może zastąpić też Individuele Rekening, jeśli zawiera informacje o dochodach i podatku.

Rezydentem podatkowym w Belgii będą przede wszystkim Ci, którzy mają stałe zameldowanie w tym kraju. Osoby te otrzymują automatycznie wezwanie między kwietniem a czerwcem oraz muszą się rozliczyć w wersji papierowej do końca czerwca. Nierezydenci, to Ci, którzy nie mają stałego meldunku w Belgii, pracują w tym kraju, ale ich centrum interesów osobistych i/lub gospodarczych jest w innym kraju (np. w Polsce).

Nierezydenci, którzy rozliczają się po raz pierwszy, zazwyczaj nie otrzymują automatycznie deklaracji, muszą o nią wnioskować w urzędzie skarbowym, na specjalnym formularzu. Następnym razem powinni automatycznie dostać deklarację imienną.

Jeżeli uzyskane Belgii dochody stanowią 75% wszystkich dochodów podatnika (z wszystkich krajów), to jest się uprawnionym do otrzymania ulgi na dzieci.

O ulgi na dzieci, przy rozliczeniu podatku z Belgii, może starać się rodzic, którego dochody z Belgii są wyższe od dochodów małżonka/małżonki w Polsce. Jeżeli małżonek/małżonka osiągnęła w Polsce wyższe dochody, niż partner w Belgii, to nie ma możliwości odliczenia ulg na dzieci przy rozliczeniu podatku z Belgii.

Ulgę na dziecko można uzyskać również w przypadku, gdy pełnoletnie już dziecko pracuje , jednak jego dochód roczny nie może przekroczyć kwoty 7010 euro. Nie ma w tym przypadku określonego maksymalnego wieku. Warunkiem jest wspólne zameldowanie podatnika z dzieckiem.

Im więcej dzieci, tym większy wzrost kwoty zwrot podatku:

Na kazdej dziecko: daje dodatkowe zwrot w wysokości 530 euro.

Każdy, kto ma dziecko w wieku poniżej trzech lat, otrzyma dodatek w wysokości 690 euro oprócz kwoty wolnej od podatku.

Dziecko, które jest niepełnosprawne w ponad 66 procentach, liczy się jako dwoje.

Oprócz rodziców również ulga dla teściów lub dziadków, (przyrodnich) braci i (przyrodnich) sióstr oraz rodziców opiekuńczych (którzy byli na utrzymaniu Ciebie lub Twojego partnera w dzieciństwie).

W przypadku (dziadków) rodziców, braci i sióstr w wieku powyżej 65 lat otrzymasz podwyższenie kwoty wolnej od podatku o 3.820 EUR. Zapewnia to dodatkową zwrot w wysokości 805 euro. Dla wszystkich innych osób, które wynosi 1910 euro na osobę, zwrot w wysokości 402,50 euro na osobę. Osoby niepełnosprawne liczą się za dwie osoby.

Będziesz korzystać ze zwiększonej kwoty wolnej od podatku, jeśli jako opiekun masz wstępnych (rodzica, dziadków itp.), brata lub siostrę (= najbliższą rodzinę członek), którzy w dniu 1 stycznia 2023 r.:

- ukończył 65 lat i

- potrzebuje opieki. Aby ustalić, czy dana osoba potrzebuje opieki, bierze się pod uwagę jej stopień samodzielności.

– dodatek na żonę niepracującą lub mało zarabiającą(max 12.550 euro)

– dodatek na dzieci do lat 18

– dodatek na żonę, która jest zakwalifikowana do trwałego inwalidztwa lub niepełnosprawna*

– dodatek na dzieci specjalnej troski, niepełnosprawne lub ze stwierdzonym trwałym inwalidztwem*

* Należy dołączyć kopię decyzji(tłumaczenie przysięgłe)

Tak, należy rozliczyć się wspólnie z małżonkiem i wykazać jego dochody. Jednak w Belgijskim prawie podatkowym jest szereg ulg i korzyści, z których można dzięki temu skorzystać. Zazwyczaj rozliczenie wspólne jest korzystne (przede wszystkim jeśli współmałżonek nie zarabia lub jego dochody są niskie max. 12.550 euro).

Tak. Jest to możliwe, gdy zarobiona kwota nie przekracza kwoty wolnej od podatku w danym roku podatkowym (to kwota 10.160 euro) i jeżeli uzyskane w Belgii dochody stanowią 75% wszystkich dochodów podatnika.

Decyzję i pieniądze otrzymuje się po około 3-6 miesiącach od momentu złożenia deklaracji w urzędzie.